(ĐTCK) Thông tin từ Ngân hàng Nhà nước cho biết, tính cuối tháng 6, dư nợ cho vay tiêu dùng phục vụ đời sống đạt khoảng 3,2 triệu tỷ đồng, tăng 10% so với đầu năm, là một trong những động lực chính cho mức tăng trưởng tín dụng 6% toàn ngành trong 6 tháng.

Tăng trưởng chủ yếu đến từ các ngân hàng

Ước tính sơ bộ của các ngân hàng cho thấy, tính đến cuối tháng 6, LPBank là nhà băng có mức tăng trưởng tín dụng cao nhất hệ thống, đạt gần 16%. Tiếp đến là HDBank, với mức tăng trưởng tín dụng khoảng 14%; ACB, Techcombank, MSB đều có mức tăng trưởng xấp xỉ 12%. VPBank ước tăng trưởng tín dụng đạt 10% trong 6 tháng đầu năm; MB ước tính tăng gần 9%; VCB tăng gần 8%; VietinBank, OCB, Sacombank tăng xấp xỉ 7% và BIDV tăng khoảng 6%…

Các ngân hàng chưa công bố báo cáo tài chính bán niên 2024 nên chưa bóc tách được số liệu cụ thể dư nợ cho vay tiêu dùng. Tuy nhiên, theo các chuyên gia phân tích, dư nợ cho vay tiêu dùng phục vụ đời sống tại thời điểm cuối tháng 6 tăng 10% so với đầu năm. Đà tăng này chủ yếu đến từ các ngân hàng, bởi hoạt động của các công ty tài chính vẫn ảm đạm. Điều này sẽ rõ nét hơn khi báo cáo tài chính của các công ty tài chính được công bố nhưng đây cũng không phải là điều bất ngờ bởi thị trường tài chính tiêu dùng của Việt Nam được nhận định đã chạm đáy vào năm 2023.

“Một chu kỳ tăng trưởng giữa những thách thức mới hậu khủng hoảng Covid sẽ cần thời gian để khôi phục dần dần”, TS. Nguyễn Trí Hiếu, chuyên gia kinh tế nhận định.

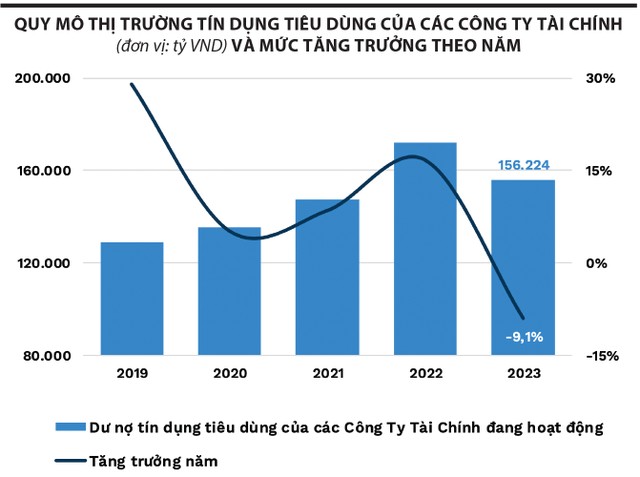

Theo bà Trần Kiều Oanh, Trưởng phòng Dịch vụ tài chính, Khối Dịch vụ Nghiên cứu thị trường và tư vấn FiinGroup, thị trường tài chính tiêu dùng Việt Nam đã trải qua năm 2023 thách thức nhất trong thập kỷ qua do kinh tế tăng trưởng chậm, môi trường kinh doanh tín dụng gặp nhiều bất lợi. Các số liệu báo cáo tính đến cuối năm 2023 cho thấy tổng dư nợ cho vay của các công ty tài chính tiêu dùng đã thu hẹp hơn 9% so với cùng kỳ năm trước trong bối cảnh nhu cầu tín dụng yếu, chất lượng tín dụng giảm sút, tỷ lệ nợ xấu gia tăng, buộc các tổ chức tín dụng phải thắt chặt các điều kiện cho vay.

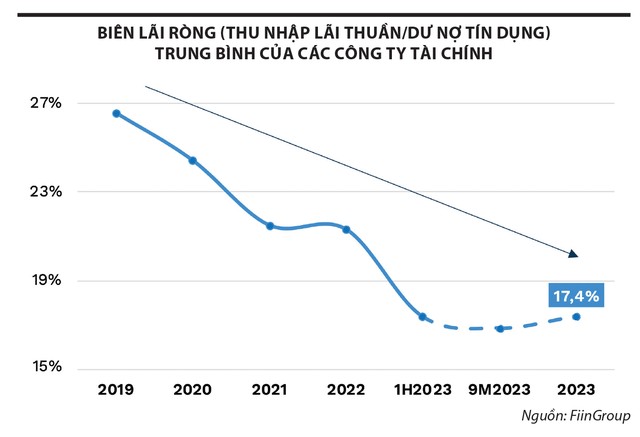

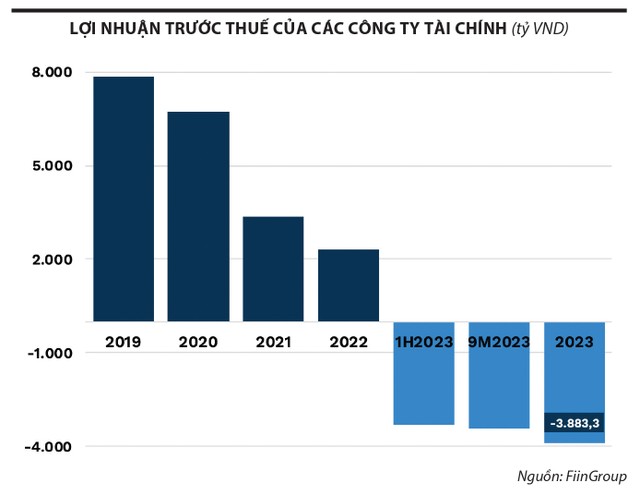

“Lợi nhuận trước thuế của các công ty tài chính ở mức âm 3.621 tỷ đồng trong năm qua, tiếp tục xu hướng sụt giảm từ khi đại dịch Covid-19 bắt đầu bùng phát vào năm 2020. Nguyên nhân chủ yếu đến từ thu nhập lãi giảm do cầu tín dụng yếu và áp lực trích lập dự phòng tăng cao do chất lượng người vay ngày càng giảm sút khiến nợ xấu gia tăng. Đáng chú ý, tình hình kinh doanh khó khăn cản trở khả năng huy động vốn và mở rộng kinh doanh của các công ty tài chính”, bà Oanh nói.

Tuy nhiên, bà Oanh nhận định, những thách thức mà các công ty tài chính đang đối mặt mang lại cơ hội cho các đối tác chiến lược và đầu tư. Cụ thể, sau một giai đoạn điều chỉnh, các công ty tài chính cần thêm vốn để vượt qua thách thức và mở rộng hoạt động kinh doanh, đặc biệt là những công ty thuộc sở hữu của các ngân hàng nội địa có kế hoạch thoái vốn khỏi tài chính tiêu dùng và tập trung vào các dịch vụ cốt lõi.

“Các công ty tài chính cần sự hỗ trợ từ nhiều đối tác để mở rộng kinh doanh, tái cấu trúc và thực hiện chuyển đổi số. Do vậy, dưới sự hỗ trợ và tư vấn chiến lược, các công ty tài chính được kỳ vọng sẽ mở rộng khả năng tiếp cận khách hàng, chuyển đổi số thành công và tăng hiệu quả hoạt động”, bà Oanh nhận định.

Sẵn sàng cho chu kỳ kinh tế mới

Dù còn nhiều khó khăn, thách thức, bà Oanh cho rằng, thị trường tài chính tiêu dùng Việt Nam vẫn hứa hẹn nhiều tiềm năng, do tỷ lệ xâm nhập của tín dụng tiêu dùng còn thấp và các yếu tố dân số thuận lợi. Sự phục hồi của thị trường sẽ rõ rệt hơn từ nửa cuối năm 2024. Trong ngắn hạn, con đường phục hồi sẽ được hỗ trợ bởi các dấu hiệu tích cực từ môi trường kinh tế vĩ mô, bao gồm sự hồi phục của các ngành sản xuất và xuất khẩu dự kiến sẽ cải thiện chất lượng tín dụng và nhu cầu tín dụng của công nhân, lao động phổ thông.

“Những người có thu nhập từ thấp đến trung bình là tập khách hàng chính của các công ty tài chính và từ việc số hóa hành trình khách hàng, cải thiện trải nghiệm khách hàng và tăng tỷ lệ giữ chân khách hàng”, bà Oanh nói.

Một trong những minh chứng cho câu chuyện này, ông Hồ Minh Tâm, Tổng giám đốc VietCredit chia sẻ, Ngân hàng Nhà nước đang thúc đẩy mạnh mẽ việc không dùng tiền mặt, một xu hướng đang được người tiêu dùng hưởng ứng tích cực. Theo thống kê của Ngân hàng Nhà nước, giao dịch rút tiền mặt tại ATM đầu năm 2024 giảm 14,15% về số lượng và 7,84% về giá trị so với cùng kỳ năm 2023. Sự thay đổi này bắt nguồn từ hai yếu tố chính: Thứ nhất, đại dịch Covid-19 đã làm thay đổi sâu sắc thói quen tiêu dùng của người dân, khiến khách hàng dần quen với các phương thức thanh toán không dùng tiền mặt; thứ hai, sự thúc đẩy của phương thức thanh toán mới như quét mã QR, vốn đã trở nên phổ biến và tiện lợi hơn bao giờ hết.

Cũng theo ông Tâm, trước đây, người tiêu dùng chỉ có một lựa chọn duy nhất là rút tiền mặt. Tuy nhiên, hiện nay đã có nhiều sự lựa chọn với các nền tảng hỗ trợ như ví điện tử, thương mại điện tử… Sự phát triển này đặt ra yêu cầu cho các sản phẩm tài chính tiêu dùng phải linh hoạt và liên tục cập nhật theo xu hướng mới, điển hình là các sản phẩm cho vay linh hoạt, dựa trên nhu cầu luôn thay đổi của người dùng nền tảng công nghệ số.

Tổng giám đốc VietCredit cho biết, Công ty đã ra mắt Trung tâm Kinh doanh cho vay kỹ thuật số (DLC) vào tháng 5 vừa qua và “VietCredit đã chuẩn bị đầy đủ hành trang để bước vào chu kỳ kinh tế mới và đón nhận những quả ngọt sau quá trình tái cấu trúc toàn diện vừa qua”.

Để thị trường thực sự hồi sinh và tăng trưởng bền vững, theo lãnh đạo các công ty tài chính, cần cải thiện môi trường pháp lý, đặc biệt là các quy định về việc thu hồi nợ, nỗ lực của Chính phủ và ngay chính các công ty tài chính tiêu dùng để cải thiện điểm tín dụng, nhận thức của người đi vay bằng việc tiêu dùng có trách nhiệm và trả nợ đúng hạn

Nhìn về trung và dài hạn, theo bà Oanh, sau một loạt các giao dịch M&A, thị trường sẽ tiếp tục chứng kiến sự tham gia sâu rộng hơn của các nhà đầu tư nước ngoài, cùng với xu hướng thoái vốn của một số ngân hàng nội địa khỏi các chi nhánh tài chính tiêu dùng của họ.

“Thị trường tài chính tiêu dùng Việt Nam có tiềm năng tăng trưởng lớn nhờ tỷ lệ thâm nhập thấp so với các nước cùng khu vực châu Á – Thái Bình Dương, sự thay đổi trong nhận thức của thế hệ người vay mới, chủ yếu là Gen Z, những người sẽ nhìn nhận các sản phẩm tài chính tiêu dùng như một lựa chọn thanh toán thay vì món nợ”, bà Oanh nêu quan điểm.